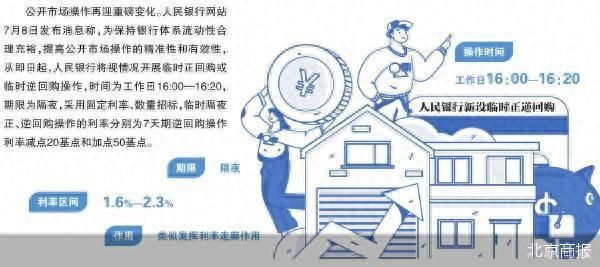

公开市场操作再迎重磅变化。人民银行网站7月8日发布消息称,为保持银行体系流动性合理充裕,提高公开市场操作的精准性和有效性,从即日起,人民银行将视情况开展临时正回购或临时逆回购操作,时间为工作日16:00—16:20,期限为隔夜,采用固定利率、数量招标,临时隔夜正、逆回购操作的利率分别为7天期逆回购操作利率减点20基点和加点50基点。

利率区间1.6%至2.3%

这是自人民银行即将开展国债借入操作后,在公开市场业务中的又一创新。

从变化来看,主要是新增了临时隔夜正、逆回购操作的期限和操作时间,为公开市场操作在工具上、期限上和时间上提供了更多的选择。

具体来看,临时隔夜正、逆回购的操作利率,将以7天期逆回购操作利率为基准进行加减点,分别为减点20基点和加点50基点,根据这个跨度,上下区间达到70基点,而目前7天逆回购操作利率为1.8%,也就是说,未来临时隔夜利率的区间将在1.6%到2.3%之间。

中信证券首席经济学家明明认为,隔夜正、逆回购利率下限、上限的加点非对称,因为月末向上压力很大,2.3%的利率相当于给跨月和跨季的资金成本设置了上限。相较于常备借贷便利(SLF)利率,隔夜正、逆回购利率上限设置更加合理。

另从公告操作时间来看,人民银行的临时隔夜正、逆回购的操作时间是工作日16:00—16:20,业内认为,这正是国内债券市场接近尾盘的时间,考虑这一时间较为适宜,因为一旦面临资金面变化,往往下午是最紧张的时刻,人民银行在16:00左右进行隔夜操作,能够最大程度地平抑资金面变化,更好地传递积极信号。

正如光大银行金融市场部宏观研究员周茂华指出,一方面,人民银行公开市场操作时间,本身具有灵活性,需综合考虑市场资金面情况、宏观经济及货币政策目标等方面,灵活操作,保持市场流动性合理充裕;另一方面,选择在下午债市临近收盘,有助于更好稳定尾盘市场,并向市场释放政策取向信息及引导市场预期等。

“此次公告的临时正回购或临时逆回购操作新设隔夜这一期限,进一步拓展了原有的7天、14天、28天等期限,同时将公开市场操作的时间在现有的工作日9:00—9:20的基础上,增加了工作日16:00—16:20的时段。”仲量联行大中华区首席经济学家庞溟认为,从国际经验上看,其他主要央行此前也利用隔夜逆回购和隔夜正回购等方式作为辅助货币政策工具,以调整市场流动性和资金面并对短端利率进行调节。在庞溟看来,此次人民银行新增正、逆回购操作的期限和操作时间,为公开市场操作在工具上、期限上、时间上提供了更多的选择。

发挥利率走廊作用

7月5日,北京商报记者从人民银行求证到,人民银行已与几家主要金融机构签订了债券借入协议,目前已签协议的金融机构可供出借的中长期国债规模达数千亿元。人民银行将采用无固定期限、信用方式借入国债,且将视债券市场运行情况,持续借入并卖出国债。

而继国债借入操作后,此次再新增隔夜正、逆回购操作,截至目前,人民银行公开市场操作体系,已基本形成国债操作、隔夜—7天操作的两个主要方式,这也可能是未来很长一段时间公开市场操作的主流模式。

相较于7天期逆回购,隔夜正、逆回购的期限更短。在业内看来,此举将加强7天逆回购引导作用,引导短期利率,类似发挥利率走廊的作用。

正如周茂华在接受北京商报记者采访时指出,“相当于构建了一个货币市场利率‘走廊’,这个利率走廊较之前收窄,当市场利率偏离新‘走廊’上下限时,也就是市场资金面出现过松或过紧,人民银行可以根据市场情况,启动正逆回购公开市场操作,确保市场流动性合理充裕,市场利率运行‘走廊’内,市场有望保持平稳”。

庞溟进一步指出,此举也有利于公开市场操作更加松紧适度、精准施策、工具灵活、有效调配、前瞻布局,可以根据流动性供求和市场利率变化做好做细做实流动性调节,更为有效地熨平短期因素扰动、保持市场流动性合理充裕、引导市场预期、降低短端市场利率波动。Wind数据显示,7月8日银行间主要利率债收益率全线大幅上行,中端上行5基点左右,长端及超长端上行2—3基点,10年期“24附息国债04”报2.304%,同期限“24国开05”报2.385%;30年期“23附息国债23”上行3基点报2.52%。

更好地调节流动性

北京商报记者注意到,人民银行行长潘功胜在第十五届陆家嘴论坛演讲时曾表态,人民银行政策利率的品种还比较多,不同货币政策工具之间的利率关系也比较复杂。未来可考虑明确以央行的某个短期操作利率为主要政策利率,目前看,7天期逆回购操作利率已基本承担了这个功能。其他期限货币政策工具的利率可淡化政策利率的色彩,逐步理顺由短及长的传导关系。

周茂华指出,临时正回购或临时逆回购操作,将有利于提高人民银行公开市场资金面调控的效率和精准度,保持市场流动性合理充裕并影响债券市场预期,人民银行通过公开市场与借券出售进行有机配合,引导市场回归常态,防范潜在资产泡沫或利率风险。

庞溟则称,这一新操作将与近期人民银行在公开市场采用的其他创新举措以及其他货币政策工具一道,更好地调节流动性,释放政策利率调控信号。在利率走廊的辅助下,引导市场基准利率充分反映市场供求变化,形成市场化的利率形成和传导机制,调节资金供求和资源配置,实现货币政策目标,助力价格水平回升与经济增长。

北京商报记者 刘四红

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com