作者:徐风,编辑:小市妹

近年来,在消费降级、零食业内卷越发激烈的大背景下,多个零食巨头纷纷陷入困境,而盐津铺子却以黑马姿态,业绩“逆势增长”。而另一边,近期实际控制人之一的张学文却计划在未来3个月内减持不超过公司1.5%的股份。

早在2017年,盐津铺子董事长张学武便提出了要做“零食界华为”的目标。虽然公司踩中量贩渠道变革红利快速崛起,但随着新兴渠道日益拥挤,品类竞争趋于红海,业绩高增长能维持多久仍然是一个未知数,目标似乎也依然遥远。

【靠渠道变革逆袭】

实控人在盐津铺子业绩持续高歌猛进之时减持,无疑给投资者泼了一盆冷水。

纵观A股几大零食巨头,其实盐津铺子近几年的日子要“滋润”得多。

盐津铺子早先以凉果蜜饯起家,所谓盐津,是一种地方加工工艺,也是南方蜜饯的代表。此后盐津铺子先后开发出包括辣卤零食、深海零食和休闲烘焙三大类别多种品类的休闲食品。

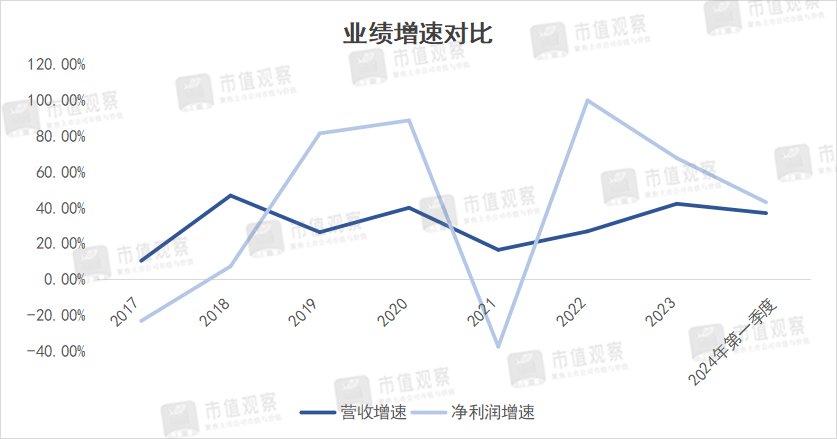

在零食行业激烈的内卷之下,盐津铺子却保持着较好的业绩增长曲线,是妥妥的成长股类型。

具体来看,盐津铺子的营业收入自2018年以来增速一直较快,除了2021年录得16.47%外,其余年份增速均在25%以上。

净利润上,2021年公司同样经历了短暂调整,同比下滑了37.65%,2022年后再次恢复高增长,明显跑赢其他头部零食企业。2024年一季度净利润1.6亿,超越了良品铺子和来伊份,跻身到行业第一梯队。

在股价上,盐津铺子也相对抗压。截至6月19日,股价距离历史高点仍有近35%的跌幅,市值缩水接近70亿,目前为130亿,相比良品铺子、来伊份跌幅超80%的数据要好看的多。

盐津铺子业绩之所以逆势高增长,与自身的渠道变革密不可分。

2021年是盐津铺子的转折之年,业绩遭遇急刹车,曾经作为主力的商超渠道陷入瓶颈。此前公司的高增长主要得益于“店中岛”模式,即开在商超KA里的直营“食品店”。

由于“店中岛”模式门槛较低,再加上电商和社区团购等新兴渠道的快速兴起,传统商超流量红利渐微,也使得盐津铺子的渠道优势不再。

此后盐津铺子迅速调整战略,较早布局了零食量贩这一新近崛起的赛道,同时也加快了电商、新零售等渠道的开拓步伐。

数据显示,早在2017年盐津铺子的直营渠道收入占比还在50%以上,但到了2023年,营收占比仅为8.13%,是占比最低的渠道。同时,以量贩渠道为代表的经销渠道收入占比迅速增长到71.74%。

2021年,恰恰也是零食量贩渠道的崛起之年,根据《2023中国零食量贩行业蓝皮书》显示,2021-2023年渠道开启了“蒙眼狂奔”模式,全国平价门店数量从2500家预计增长至2.5万家,短短2年时间暴增了10倍。

可以说盐津铺子吃到了零食量贩第一波红利,但当下该渠道的竞争也趋于白热化,公司盈利能力不断受到挑战。

【红利放缓担忧】

在零食量贩赛道快速崛起的背后,是以“性价比”为核心的平价零食的时代红利,各大零食品牌也迅速嗅到商机,希望从这一新兴赛道中分到一杯羹。

举例来说,2022年良品铺子推出了零食集合店品牌“零食顽家”,并在2023年开启了有史以来最大规模的降价;三只松鼠在2022年就已经践行“高端性价比”战略,打造了自有品牌的社区零食店;洽洽食品、甘源食品、来伊份等零食品牌也纷纷表示加强了与零食量贩品牌商的合作。

对于零食量贩渠道红利逐步消退的担忧,还体现在门店数量上。

据《2023中国零食量贩行业蓝皮书》,预计2025年门店数量将会突破3万家,相对于2023年的2.5万家仅新增了0.5万家,增幅仅为20%,和过去几年门店狂飙的情况相比,扩店速度大幅放缓。

更为重要的是,随着品牌对量贩渠道的争夺日益激烈,品牌之间的价格竞争自然也无法避免。

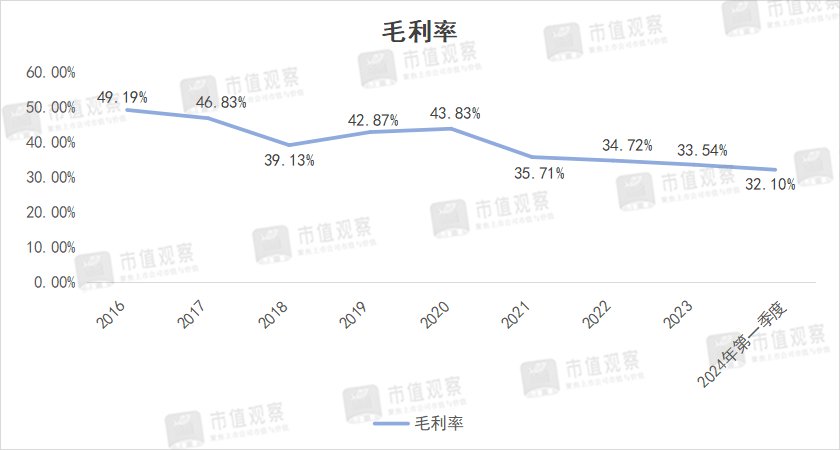

这一点在盐津铺子的毛利率上体现地淋漓尽致。

近年来,盐津铺子呈现了明显的“以价换量”的趋势,早在2016毛利率曾高达49.19%,此后一路下滑,到2024年一季度便降至32.1%。

这其中不乏有行业价格竞争因素,但在2021年公司涉足零食量贩渠道后毛利率加速下跌,而在此前的2020年尚为43.83%。

从盐津铺子的产品结构来看,前两大主营业务辣卤零食和休闲烘焙毛利率下滑地较为明显。辣卤零食由2021年的39.23%下降至2023年的35.66%,休闲烘焙同期则由36%降为28.92%。

与之相对的,盐津铺子两大业务的销量出现了明显大涨。以第一大业务辣卤零食来说,三大细分板块休闲豆制品、休闲魔芋和肉禽制品的期间销量增幅分别达74.86%、381.89%和81.39%。

需要说明的是,与同行多数采用代加工模式不同,盐津铺子作为一家集产销研一体的零食品牌,毛利率理当是公司的优势所在。

但当下,其毛利率排名却在不断下滑。据同花顺数据,早在2020年盐津铺子毛利率在休闲食品中排在第4位,高于来伊份和良品铺子;但到了2024年一季度却降到第9位。

更值得关注的是,盐津铺子的单品战略效果也待观察。

【单品红利持续性存疑】

在风云变幻的零食行业,产品更新迭代周期很快是不争的事实,叠加门槛较低的特性,品类之间的竞争也更加激烈。

在消费者的品牌认知度上,相比三只松鼠的坚果、洽洽食品的瓜子,盐津铺子更缺乏与品牌强相关的代表性产品,营收更多的依靠大单品战略。

目前,盐津铺子先后推出了魔芋、辣卤、烘焙、蛋类多个热门品类产品,品牌包括魔芋素毛肚“大魔王”、蛋类零食“蛋皇”、休闲烘焙品牌“憨豆爸爸”、蒟蒻果冻品牌“蒟蒻满分”等。

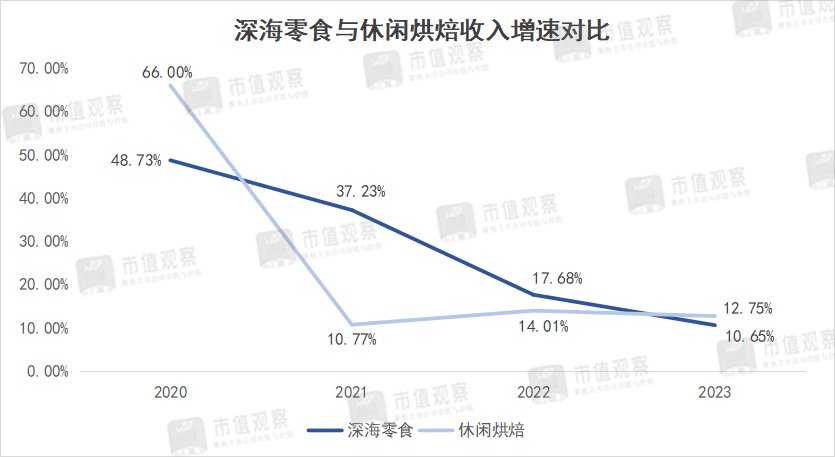

问题在于,大单品由于受到产品的生命周期影响,随着时间的推移增长逐渐放缓。

其中,盐津铺子重点打造休闲烘焙的甜食品牌“憨豆爸爸”,2019年和2020年所属的休闲烘焙品类的收入增速分别达90.26%和66%,但到2023年已经降到了12.75%。

同样的还有深海零食品牌“31°鲜”,2020年和2021年深海零食品类收入增速为48.73%和37.23%,但到了2023年却降至10.65%。

而魔芋类“大魔王”和蛋类零食的“蛋皇”品牌是盐津铺子当前的主推品牌,也是营收增长最快的两大单品。魔芋类制品2022年同比增长了120.32%,2023年增速有所下滑,为84.95%;“蛋皇”品牌的动销较好,所属的蛋类制品板块2023年增速达594.52%,收入规模也达到了3.19亿。

从品类壁垒的角度看,魔芋和蛋类同样是技术壁垒不高、同质化严重的产品,包括三只松鼠、良品铺子以及卫龙等零食品牌均有布局,未来盐津铺子单品红利的维持性存疑。

此外,盐津铺子的业绩表现虽然亮眼,但距离此前设定目标依然较大。在2017年盐津铺子上市时,董事长张学武便提出了百亿营收目标,但到2023年已时过6年,目标仍未过半。

食品安全问题也是盐津铺子备受关注的点之一。早在2020年,盐津铺子曾卷入薯片致癌风波;2021年还因黑糖话梅产品的重金属铅含量超标3倍多被通报。再往前看,2017年旗下产品甘甜话梅被检测出违规含有安赛蜜添加剂;2018年,公司生产的山椒凤爪被检测出菌落总数超标。

在黑猫投诉平台上,关于盐津铺子的投诉累计已经超过300条,大多是产品的品控问题,诸如“有异物”、“变质”、“漏包”等情况。

因此,当零食量贩渠道逐步转为存量竞争时,就已经进入到比拼性价比,卷产品和品牌的中场时刻。盐津铺子虽然抓住了上半场红利,但前景仍然存在变数。从这个角度看,或许更能理解实控人为什么减持了。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com