在此前利空消息致公司股价闪崩后,天风证券获大股东增持“力挺”。6月11日盘前,天风证券公告称,控股股东湖北宏泰集团有限公司(以下简称“宏泰集团”)拟以5亿—10亿元增持公司股份。开盘后,天风证券股价经历拉升后震荡回跌,截至收盘涨0.84%。而就在前一个交易日,有传闻称“天风证券为境外发债担保439亿元”,受利空消息影响,天风证券股价当日闪崩跌停。此外,由于此前业绩承压,还有市场人士担忧天风证券可能存在ST的风险。公开数据显示,今年一季度,天风证券的归母净利润亏损并在上市券商中排名末位。

大股东增持提振信心

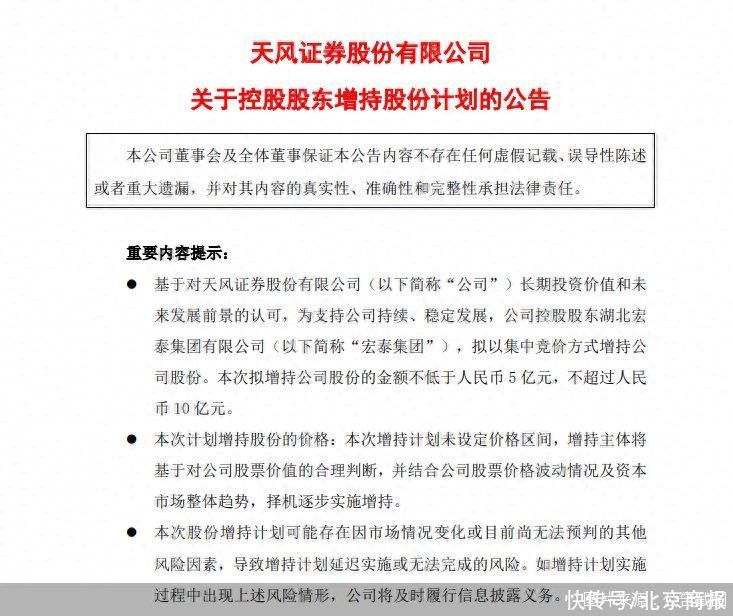

在此前利空消息传出致公司股价闪崩后,天风证券迅速获大股东增持。6月11日盘前,天风证券公告称,基于对公司未来发展的坚定信心及对长期价值的高度认可,为了提振投资者信心,切实维护中小股东利益和市场稳定,促进公司持续、稳定、健康发展,控股股东宏泰集团拟增持天风证券股份。

据悉,宏泰集团拟以集中竞价方式增持天风证券股份,拟增持金额5亿—10亿元。在此次增持计划实施前,宏泰集团直接持有天风证券约11.99亿股股份,占天风证券股份总数13.84%,与其一致行动人武汉国有资本投资运营集团有限公司合计持有天风证券19.6亿股股份,占天风证券股份总数22.62%。

公告还提到,本次增持计划未设定价格区间,宏泰集团将基于对天风证券股票价值的合理判断,并结合天风证券股票价格波动情况及资本市场整体趋势,择机逐步实施增持,实施期限自公告披露日(2024年6月11日)起12个月内。

在上述公告发布后,天风证券股价持续波动。交易行情数据显示,6月11日,天风证券股价开盘涨1.27%,后续走势持续震荡,在早盘涨超2%后震荡下跌再拉升,截至下午收盘,天风证券收涨0.84%。同日,A股50只券商及券商概念股中有18只个股上涨,其中,浙商证券以2.89%的涨幅领涨。

此外,北京商报记者也关注到,宏泰集团官网发布消息称,6月11日上午,宏泰集团党委书记、董事长曾鑫带队赴天风证券,围绕贯彻落实新“国九条”、全面加快经营转型、进一步提升服务质效和风险管理水平等主题,开展调研督导。要求要促发展,进一步发挥控股股东保驾护航作用,高效推进集团增持天风股票工作落地。

股东增持无疑给此前下跌的股价注入“强心针”。近日,有市场消息称“天风证券为境外发债担保439亿元”,该消息传出后,6月7日,天风证券股价闪崩跌停。针对宏泰集团此次增资是否与公司海外担保事项有关,北京商报记者发文采访天风证券,截至发稿未获回复。

“控股股东的增持行为传递出公司基本面稳健、发展前景可期的积极信号。”西部某券商非银首席称,宏泰集团此番大手笔增持,无疑是对天风证券稳健经营和良好发展前景的有力背书,不仅为现有股东提供了信心支持,也将有助于稳定股价,减少市场波动。

不过,也有业内人士认为,股东增持虽传递积极信号,但公司后续发展仍受多方面因素影响。财经评论员郭施亮认为,股东增持是公司股价止跌企稳的信号之一,但股价止跌不完全取决于股东增持行为,这可能仅是股东对公司估值、价值的认可,后续要看股东持续增持力度、增持频率,才能判断出公司的价值究竟如何。

产业经济资深研究人士王剑辉也提到,股东增持向外传递了积极的信号,表明支持机构长期发展的战略没有变化,且增持的资金也能够作为新投入的资本,在一定程度上提升机构的资本金水平。不过,王剑辉也提到,股东增持的影响更多体现在象征意义层面,实质的影响可能并不十分显著。

担保事项引担忧

在6月7日股价跌停后,同日晚间,天风证券也发布公告澄清前述担保传闻。天风证券表示,公司于6月3日公告的为境外全资子公司天风国际证券集团有限公司(以下简称“天风国际”)持股100%的境外特殊目的机构(SPV)提供的3亿美元债的担保已于5月31日起履约,资金用途为借新还旧,所获得资金已用于6月5日到期境外债正常兑付。同时,天风证券表示,截至公告日,公司对天风国际及其子公司发行美元债券提供的担保总额为3.5亿美元。

据悉,天风国际因业务发展需要,由其下设的SPV发行金额3亿美元、期限2年的美元债券。天风证券及天风国际作为担保人,于2024年5月31日与中国建设银行(亚洲)股份有限公司签署了担保协议,为该SPV发行的本次债券提供无条件及不可撤销的保证担保。

不过,这家境外融资机构的注册资本、负债情况及资产净额也引起部分市场人士的担忧。公开资料显示,该SPV于2021年9月30日成立,注册资本1美元,主要承担债务融资、债券发行等特殊目的。该SPV系注册于英属维尔京群岛的特殊目的机构,是天风国际的全资子公司,天风证券通过天风国际间接持有该SPV 100%的股权,截至2024年3月31日,资产总额为45.56亿港元,负债总额为45.56亿港元,资产净额为3.17万港元。

王剑辉解释称,“SPV这类机构是为了达到公司某种目的而组建的,实质上是一种虚设的公司形式,但只要该机构的资产和债务可以完全相抵,这家机构就没有问题”。

天风证券也在公告中提到,考虑到境内外市场业务类别的区分和隔离、境外市场通常以独立特殊目的机构作为发行主体的惯例、上市交易所的要求以及被担保主体的财务情况,为顺利开展业务,天风证券及天风国际须以担保形式为融资、交易等提供增信。被担保人(SPV)资信状况良好,本次天风证券及天风国际为SPV提供保证担保,主要为了满足天风国际的生产经营需要,有利于其稳健经营和长远发展。天风国际具备债务偿还能力,担保风险总体可控。

盈利水平承压

值得一提的是,除前述担保问题外,近期还有传闻称,天风证券不排除未来ST的可能。根据上交所要求,若上市公司股票被实施退市风险警示或其他风险警示的,在公司股票简称前冠以“ST”字样。而A股上市公司若触发连续20个交易日的每日股票收盘价均低于1元等条件,则会被强制退市。值得一提的是,截至6月11日收盘,天风证券股价为2.39元/股,在A股上市券商中排名末位。

事实上,除海外主体有明确的融资需求外,天风证券在近年也频频融资且盈利压力较大。年报数据显示,截至2023年末,天风证券营业收入34.27亿元,同比增99.1%;归母净利润3.07亿元,较2022年同比扭亏为盈。而同期,天风证券的应付债券金额为446.16亿元,占总负债的59.52%;在总资产中的占比也高达44.82%。

东方财富Choice数据显示,截至2023年末,在A股50只券商及券商概念股中,应付债券占总资产比例最高的即为天风证券,其余机构该项占比则不足30%,而50家机构的该占比均值也仅为15.77%,更有10家机构的该项占比不足10%。

王剑辉表示,对于证券公司而言,负债水平基本决定公司开展业务的水平,由于这类金融机构主要通过提供服务来争取佣金、手续费等方面的收入,因此在可控范围内以及合法合规的情况下,可支配的资金规模越大,能开展的业务空间就越大,收入也会相应提高,从而使利润水平有增长空间。而券商的负债形式多样,常见的即为发行债券,但只要盈利能抵消成本则问题不大。不过,如果相关负债是在利率水平较高的情况下形成,则可能对经营成本形成较大的压力,同时叠加经营环境较弱、收入增长速度慢等条件,前期的高利率负债可能会影响公司的盈利水平。

虽然天风证券2023年末的归母净利润同比实现扭亏为盈,但2024年一季报数据显示,截至一季度末,天风证券的营业收入为1.85亿元,同比减少86.8%。同期,天风证券归母净利润亏损3.76亿元,在50只券商及券商概念股中排名末位。天风证券则在一季报中提到,归母净利润的变动主要系营业收入减少所致,而营业收入的减少主要系当期投资收益和手续费及佣金净收入减少所致。

在郭施亮看来,天风证券的负债率并不低,因此公司需要提升自身抗风险能力,并持续压降负债率水平,或也可以通过引入实力雄厚的知名机构改善自身股权结构提升竞争力。

天风证券也在2023年年报中提到多项业务的后续经营计划。例如,将在经纪业务方面,坚持财富管理转型,聚焦主业,稳步提高财富业务贡献占比,推动业务板块高质量发展。投行业务方面,紧抓全面注册制带来的机遇,加强挖掘优质投行项目。自营业务方面,加强市场形势研判,以安全性和流动性为前提,提高资源配置的效率。

北京商报记者 李海媛

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com