上个周五,虽然债市微跌,但整体看来平稳的度过了月末。信用债品种上涨为主。跨月最后一天,央行公开市场操作继续放量维持资金面动态平衡,资金情绪不算紧张。相比起4月末的调整,5月末算是非常温和的度过了。这也主要得益于近期债市整体情绪良好,资金平稳。

回顾五月债市大事件,最引人注目的还是24特国01的日内20%大跌

5月22日的时候,特别发行的超长期国债上市交易(简称:24特国01),一开盘就出现了暴涨熔断,过了熔断冷静期之后恢复交易,仅仅不到10分钟又暴涨导致第二次熔断,然后就一直停牌到3点附近,最后3分钟暴跌20%以上,最终收涨1.3%。

细究原因,还是来自于个人投资者的不理性交易。也让我们了解到,其实去投资单一债券可能并不适合我们普通投资者,还是投资债券型基金更能平滑我们的收益。下面就以我们6月4日15点就要停止本期申赎的天弘季季兴为例,为大家分析一下:

1、债券基金的规模优势:所以可以持有多种债券搭配成债券组合。

数据来源自产品定期报告

我们可以看到,在季季兴的组合构成当中,既有高息债券可以拉高整个组合的收益率,也有高流动性债券可以应对赎回需求,组合下来的历史收益率自然要高于普通投资者单纯持有种类比较单一的债券组合。

2、债券基金的基金经理:有比较专业的技能和深厚的交易经验。

可以在债券市场整体估值偏高时卖出,在债券市场整体估值偏低时买入,通过获取合理交易带来价差,扩大债券基金的整体收益率。而大部分个人投资者还不太具备这种能力,无法通过对债券高低估值形成的价差进行有效获利增长。

数据来源自Wind

图为中债指数的整体波动情况,虽然没有股市指数的波动剧烈,但是中间也会出现很多交易性机会。

3、债券基金的定开优势“可以使用一定程度的杠杆来扩大收益”。

封闭期的债券基金的好处是可以降低流动性冲击,使得基金风格更稳定,因为市场波动带来的大量申购和赎回,对基金的配置和风格都有影响,可以使得基金的管理规模相对稳定,基金经理能更的去提高组合久期的稳定性和投资策略的一贯性。同时封闭型债券基金的杠杆空间更大,与普通开放式债基140%的杠杆率相比,定开债基的杠杆率封闭期内最高可以达到200%,更高的杠杆率也可以使得交易合理情况下,收益率进一步提升。

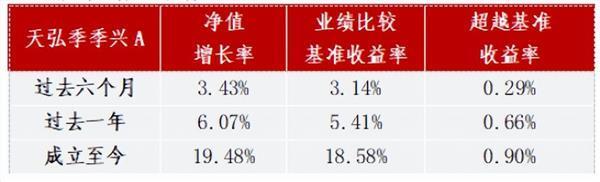

数据来源:基金定期报告,截至2024/3/31

天弘季季兴三个月定开C(代码:008645)就是这样一只定开债基。近三年以来,天弘季季兴的收益率为15.00%,海通近三年同类收益排名51/1433,位列前4%,是历史长期收益亮眼的宝藏债基。(收益数据来自基金定期报告,截止2024年3月31日。排名数据来自海通同类排名,截止2024年4月30日)

值得一提的是,天弘季季兴三个月定开C(代码:008645)本次开放期个人投资者限了一户100万,这种限购也可以很好的维持开放期的稳定,保护持有人利益。最近的一次开放期截止6月4日,还有2天,在支付宝、天天基金、京东金融等有售,大家可以关注选择。

风险提示:

历史收益不代表未来表现,指数基金存在跟踪误差。定投非储蓄的等效替代方式,不能规避基金投资固有风险。以上观点不构成投资建议,购买前请查看《招募说明书》、《基金合同》的法律文件。市场有风险,投资需谨慎。请根据自身的投资目的、投资期限、投资经验、资产状况等因素充分考虑自身的风险承受能力,在了解产品情况及销售适当性意见的基础上,理性判断并谨慎做出投资决策。天弘季季兴三个月定期开放债券型发起式证券投资基金-C类成立于2019年12月17日,成立以来近5个完整会计年度产品业绩及比较基准业绩为2020年2.87%(2.84%)、2021年4.83%(4.73%)、2022年3.12%(3.12%)、2023年4.85%(4.44%)业绩数据来源于基金定期报告。天弘季季兴三个月定期开放债券型发起式证券投资基金-A类成立于2019年12月17日,成立以来近5个完整会计年度产品业绩及比较基准业绩为2020年2.97%(2.84%)、2021年4.95%(4.73%)、2022年3.23%(3.12%)、2023年4.98%(4.44%)业绩数据来源于基金定期报告天弘季季兴三个月定期开放债券型发起式证券投资基金历任基金经理:柴文婷(2019年12月17日~至今)、陈钢(2020年02月19日~2024年03月14日)。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com