美国经济的基本面继续支持勘探公司马拉松石油公司(MRO.US)的前景,该公司的股价今年迄今已飙升超过20%。本月早些时候,以沙特和俄罗斯为首的欧佩克+(OPEC+)成员国同意将自愿减产延长至第二季度,此后石油价格稳定在每桶80美元左右,这家能源公司从中受益。马拉松石油公司还提出,在目前的高油价市场中,将至少40%的运营现金流返还给股东,这可能会大幅减少公司的流通股。分析师指出,对于能源投资者来说,马拉松石油是一家非常集中的资源公司,从收益来看,该公司的股票估值具有吸引力。

基本面利好,马拉松石油估值便宜

SA分析师给予马拉松石油公司的股票评级为买入,因为其认为欧佩克+在去年12月决定实施自愿供应限制将推高油价,并支持这家能源公司的股价上涨。事实就是如此。随着新一轮的供应削减将在24年第二季度到来,分析师认为马拉松石油公司的股票作为收益投资仍然具有吸引力。

勘探开发集中,经济大环境有利

马拉松石油是一个资源集中的区块,主要于Eagle Ford、Bakken、Permian盆地以及俄克拉荷马州进行生产。此外,该公司在赤道几内亚拥有天然气开发资产。然而,该公司主要专注于原油,其石油产量在2023财年增长了28%。马拉松石油的主要产油源的平均产油量为190万桶/天,该公司将继续以石油生产为重点。

总体而言,勘探与开发公司,尤其是马拉松石油公司的背景是有利的:美国经济去年第四季度的年化增长率为3.2%,这从根本上支撑了能源价格。目前,油价在每桶80美元左右徘徊(以WTI原油为标准),前景也很好。这是因为本月早些时候,欧佩克+成员国自愿延长了原油供应削减,相当于每天220万桶油当量。俄罗斯表示,它将在第二季度每天再减少47.1万桶的产量。这些趋势,加上强劲的美国经济和延长的供应削减,都支撑着能源价格,这反过来又会让马拉松石油公司在2024年向股东返还大量现金。

巨大的自由现金流回报

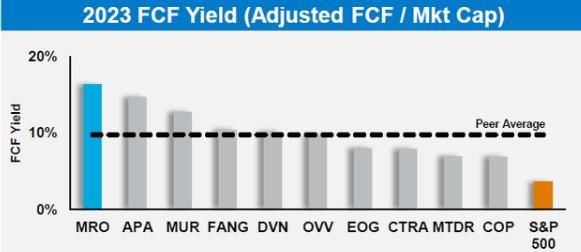

高油价环境使马拉松石油公司能够以高价出售其石油产品,这反过来又使公司的自由现金流激增。在2023财年,马拉松石油公司产生了22亿美元(调整后)自由现金流,其中17亿美元通过股票回购和股息返还给股东。

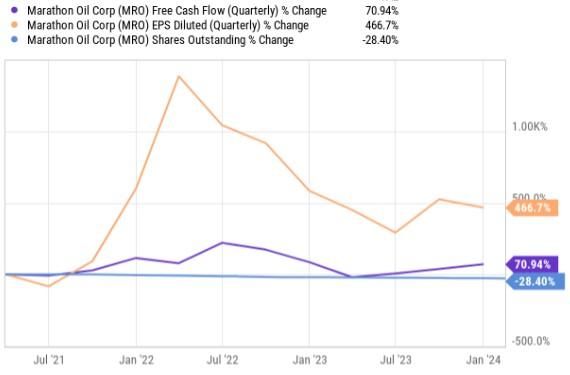

大部分自由现金流回报通常以股票回购的形式出现(2023财年为85%),去年马拉松石油公司的自由现金流回报总额为78%。马拉松石油公司主要专注于股票回购,这使公司在资本行动的时机上具有灵活性。在过去的三年里,马拉松石油公司创造了84亿美元的自由现金流,其中56亿美元返还给了股东(包括股票回购和股息)。这三年的自由现金流回报率没有2023财年的自由现金流回报率那么令人印象深刻,但仍然非常稳定:66%。

只要油价保持在每桶80美元左右,分析师预计马拉松石油公司将在2024财年继续积极投入现金资源回购自己的股票。

马拉松石油公司在2023财年回购了9%的股份,2024财年还将进行更多的回购。在过去的三年里,随着自由现金流的飙升,这家勘探与生产公司回购了大量股票,以至于其股票数量的30%被回购,从而导致每股收益飙升。

马拉松石油的估值

马拉松石油公司的股票估值从收益来看很有吸引力,对投资者来说风险也很有吸引力,尤其是那些主要关注自由现金流和现金回报的投资者。马拉松石油目前的市盈率为8.7倍,这意味着盈利收益率为11.5%。

3年平均市盈率略低,为7.3倍,但在分析师看来,股价具有上涨潜力。行业市盈率为8.9倍,行业组包括EOG Resources (EOG.US)、Diamondback Energy (FANG.US)和APA (APA.US)等勘探和生产公司。在我看来,考虑到马拉松石油公司正在回购大量股票并产生大量自由现金流,10倍的市盈率对该公司的估值并非不合理。这一公允价值市盈率意味着至少有15%的升值潜力,公允价值约为32美元。

投资马拉松石油也有风险

分析师指出,马拉松石油公司面临的最大风险是经济环境的潜在疲软,这可能导致WTI原油价格下跌,进而严重削弱公司自由现金流增长的潜力。该公司还可能不得不缩减股票回购规模,这是近年来每股收益增长的重要推动力。

结论

马拉松石油是一家勘探和生产公司,在美国少数页岩盆地集中生产资产。在分析师看来,经济背景仍然相当有利,这就是期给这家勘探和生产企业评级为买入的原因。以俄罗斯和沙特为首的欧佩克+国家本月将减产延长至第二季度,这意味着石油市场的价格有利。由于马拉松石油也是一家专注于石油勘探开发的公司,因此该公司将从这种供应限制中受益。在这种价格环境下,马拉松石油公司将产生更高的自由现金流,并可能在回购上花费更多现金。

友情提示

本站部分转载文章,皆来自互联网,仅供参考及分享,并不用于任何商业用途;版权归原作者所有,如涉及作品内容、版权和其他问题,请与本网联系,我们将在第一时间删除内容!

联系邮箱:1042463605@qq.com